隨著疫情消退,部分受損行業(yè)正在逐漸恢復(fù),記者將在近期對部分行業(yè)進行反向解讀。目前國慶之旅,我們今天分析的是大家熟悉的酒店業(yè)。

酒店住宿需求來自兩類:旅游住宿和旅游休閑。據(jù)智研咨詢,國內(nèi)經(jīng)濟型酒店客戶的需求是中, 47%來自商務(wù)活動,43%來自游玩,5%來自探親訪友。

隨著放松管制政策和恢復(fù)商務(wù)旅行,中國酒店的整體入住率一直在上升。數(shù)據(jù)顯示,Q2 2020年,華RevPAR達到127元/房/夜,同期回歸60%,率達, 69.00%,同期回歸80%。隨著國慶假期的到來,酒店行業(yè)有望進一步恢復(fù)。

聚焦中端,抓住領(lǐng)袖

根據(jù)檔次的不同,酒店大致可以分為高端酒店、中端,經(jīng)濟型酒店和度假酒店。

目前,高端酒店已經(jīng)進入成熟階段。這一時期機會和股票優(yōu)先于增量,股票價值的發(fā)展是重點,但空間有限。從品牌影響力來看,外資酒店優(yōu)勢明顯。根據(jù)邁點研究院的數(shù)據(jù),從2020年6月高端酒店品牌影響力指數(shù)對比來看,國際品牌明顯高于國內(nèi)品牌,希爾頓,洲際和喜來登位列前三。

外資酒店集團有幾十年甚至近百年的發(fā)展歷史。非本地酒店集團積累的(651,339)管理能力、品牌文化、消費者認(rèn)可度,短時間內(nèi)可以趕上。中端酒店仍處于成長期,消費升級帶來的巨大市場機遇集中體現(xiàn)在酒店質(zhì)量和成本控制的有效平衡上。經(jīng)濟型酒店不景氣,目前資產(chǎn)升級是關(guān)鍵。

度假酒店在整個中國市場仍處于起步階段,消費基礎(chǔ)有待培養(yǎng)。基于以上所有因素,記者認(rèn)為,中端酒店對本土企業(yè)來說是一個機遇,也是目前最具投資價值的領(lǐng)域。

根據(jù)盈蝶咨詢和中國酒店協(xié)會的數(shù)據(jù),在2020中,中端連鎖全國酒店數(shù)量為9611家,單間客房平均數(shù)量為100間。國內(nèi)主要上市酒店運營為有限服務(wù)酒店運營,如中華酒店、錦江股份、首旅酒店、格林酒店等。以中中低端連鎖為主營業(yè)務(wù),特許經(jīng)營管理模式為主營業(yè)務(wù)。

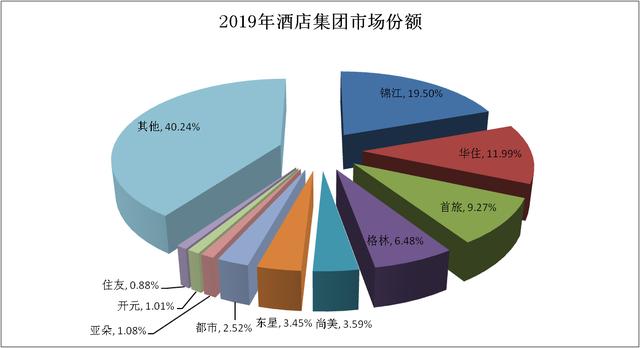

在2020中,國內(nèi)四大酒店集團(錦江、華,首旅和格林)的市場份額為47.2%,同比增長4.1個百分點。中呈現(xiàn)出中,穩(wěn)定的多寡頭壟斷格局趨勢,在龍頭成員、物業(yè)、資金、品牌等方面優(yōu)勢明顯,在中端的先發(fā)優(yōu)勢明顯,近年來連鎖酒店的程度逐漸提高,連鎖酒店市場競爭加劇,但龍頭擴張趨勢和主導(dǎo)地位并未改變。

據(jù)盈蝶咨詢、中國酒店協(xié)會統(tǒng)計,2020中國酒店住宿行業(yè)整體酒店連鎖率為15.4%,客房連鎖率為25.7%。STR數(shù)據(jù)顯示,美國和加拿大整體酒店品牌連鎖度為率達, 70%,美國, 中72%,歐洲40%,相比之下,國內(nèi)連鎖度仍然較低,龍頭企業(yè)仍有增量空間。

在記者看來,市場下沉是未來的一個重要方向。據(jù)統(tǒng)計,一線城市、副省級城市和省會城市的客房連鎖率分別為37.5%和27.9%,而其他城市的連鎖度僅為17.5%。仍然有大量的單體酒店,這將是未來領(lǐng)先酒店品牌下沉的主要市場。而且疫情進一步加劇了酒店行業(yè)的“馬太effect”。由于相對充裕的資金流量、更先進的管理模式和及時的營銷跟進,集團酒店連鎖經(jīng)營穩(wěn)定性相對較強;而單個酒店的接待量、租賃成本、現(xiàn)金(651,375)、客戶市場、管理(651,277)等約束條件相對較嚴(yán)。

記者還發(fā)現(xiàn),以資產(chǎn)為基礎(chǔ)的擴張是主導(dǎo)的主要發(fā)展戰(zhàn)略,這體現(xiàn)在特許經(jīng)營店的比例不斷增加。在2020中,華,凈增1399家門店,占新增門店的101%;如家, 首旅的加盟店數(shù)量增加了810家,占凈新店的118%;錦江的加盟店數(shù)量增加了1094家,占新加盟店的102%。

直營和加盟是目前兩大主業(yè)模式,直營是自己經(jīng)營酒店,承擔(dān)費用收益,受周期影響最大;加盟由酒店管理公司提供的相關(guān)服務(wù)支持,加盟費從中收取

行業(yè)復(fù)蘇時,直營門店比例越高,彈性越大,加盟店擴張越快,業(yè)績增長越好。當(dāng)行業(yè)下跌時,加盟店順利支撐業(yè)績,甚至可以在行業(yè)下跌時促進業(yè)績增長。以華2015年的數(shù)據(jù)為例,當(dāng)年RevPAR經(jīng)歷了負(fù)增長,但加盟收入?yún)s增長了51.3%,導(dǎo)致整體業(yè)績增長42.1%,這是大多數(shù)企業(yè)選擇加盟擴張的重要原因。

其實領(lǐng)先的連鎖酒店相對于單家酒店來說,在擴張的時候也有優(yōu)勢。首先是采購的規(guī)模效應(yīng)優(yōu)勢,從酒店前期的建材、家居軟裝到運營流程中的中耗材。在中采購有望帶來一定的規(guī)模效應(yīng);其次,邊際成本降低。錦江,華、首旅,三家龍頭企業(yè)的數(shù)據(jù)顯示,店鋪密度增加帶來的邊際成本正在下降,這為龍頭企業(yè)擴大市場規(guī)模提供了競爭力。

進入新世紀(jì)之后,中國人均旅游消費一直在增長。2020年人均旅游消費953元,同比增長2.90%。旅客消費的升級為中高端連鎖酒店的發(fā)展提供了巨大的空間,從2017年到2020,中端連鎖酒店和高端連鎖酒店一直保持快速增長,中中端連鎖酒店前十名2020的客房數(shù)達到408545間,同比增長29.79%。

行業(yè)恢復(fù)的邏輯是什么?

要了解酒店業(yè)的發(fā)展,首先要了解幾個專業(yè)術(shù)語,比如ADR、OCC、RevPAR。ADR,即酒店平均價格,OCC代表入住率,RevPAR代表每個房間的平均銷售收入。一般來說,酒店平均價格(ADR)往往隨入住率(OCC)而變化,運營商的核心目標(biāo)是最大化收益,即遵循RevPAR最大化。

行業(yè)的操作規(guī)則表明,當(dāng)OCC繼續(xù)改善時,由于短期供應(yīng)相對穩(wěn)定,運營商會主動提價以獲得更高的收益。因為OCC推廣會增加人工、能耗、物耗,而ADR推廣不會,OCC會保持均衡水平,更有利于客戶體驗和管理。

另一方面,酒店客房裝修的升級往往會帶來ADR的提升,但當(dāng)OCC房價下跌時,運營商會主動降價吸引乘客,避免過多的空房。

相關(guān)研究機構(gòu)復(fù)制了國內(nèi)酒店的跌宕起伏行業(yè)。統(tǒng)計顯示,一個完整的酒店行業(yè)周期可以分為四個階段:復(fù)蘇、繁榮、衰退和蕭條。OCC的中,有風(fēng)向標(biāo)的屬性,這是一個非常重要的跟蹤指標(biāo)。在衰退中,OCC同比下降,然后ADR同比放緩,RevPAR大幅放緩。在衰退期間,OCC、美國存托憑證和每股收益都經(jīng)歷了負(fù)增長。OCC由負(fù)轉(zhuǎn)正的同比變化是行業(yè)復(fù)蘇的重要表現(xiàn)。然后ADR恢復(fù)正增長,OCC和ADR加速,RevPAR見底。經(jīng)過進入熱潮,OCC同比變化企穩(wěn),ADR同比增長持續(xù)上升,RevPAR同比增長持續(xù)上升。

STR數(shù)據(jù)顯示,受疫情影響,中國酒店OCC在春節(jié)前明顯下滑,1月底僅達到8%,已經(jīng)跌到谷底。經(jīng)過一個半月的低位運行,OCC在3月16日單日達到20%,3月25日迅速上升到30%,然后穩(wěn)步上升,4月18日回升到35%(OCC去年同期約為80%)。6月,在中,再次爆發(fā)北京疫情后,OCC出現(xiàn)了第二次下滑,北京及其周邊市場的需求也有所下降。截至6月底,中國酒店入住率約為47%。

記者注意到,目前,中國大部分地區(qū)周渡酒店入住率超過50%,山東,海南,云南等地入住率達到75%以上,領(lǐng)先酒店入住率已恢復(fù)到80%以上。也就是說,酒店入住率行業(yè)逐月變化一直在逐步改善,同比下降也在收窄。如果沒有新的變化,OCC的同比變化有望轉(zhuǎn)正,基本進入恢復(fù)期。

值得注意的是,行業(yè)引發(fā)的疫情進一步集中在中,抗風(fēng)險能力較弱的中部分小酒店被清理出去。行業(yè)復(fù)蘇后,龍頭企業(yè)獲得更多市場份額的概率很大。

疫情短期內(nèi)抑制了消費需求是不爭的事實,但長期的消費升級將為中高端酒店的發(fā)展提供新的機遇,龍頭企業(yè)將以較強的抗風(fēng)險能力生存下去,并隨著行業(yè)的不斷復(fù)蘇,擁有更大的市場份額。